4 分鐘

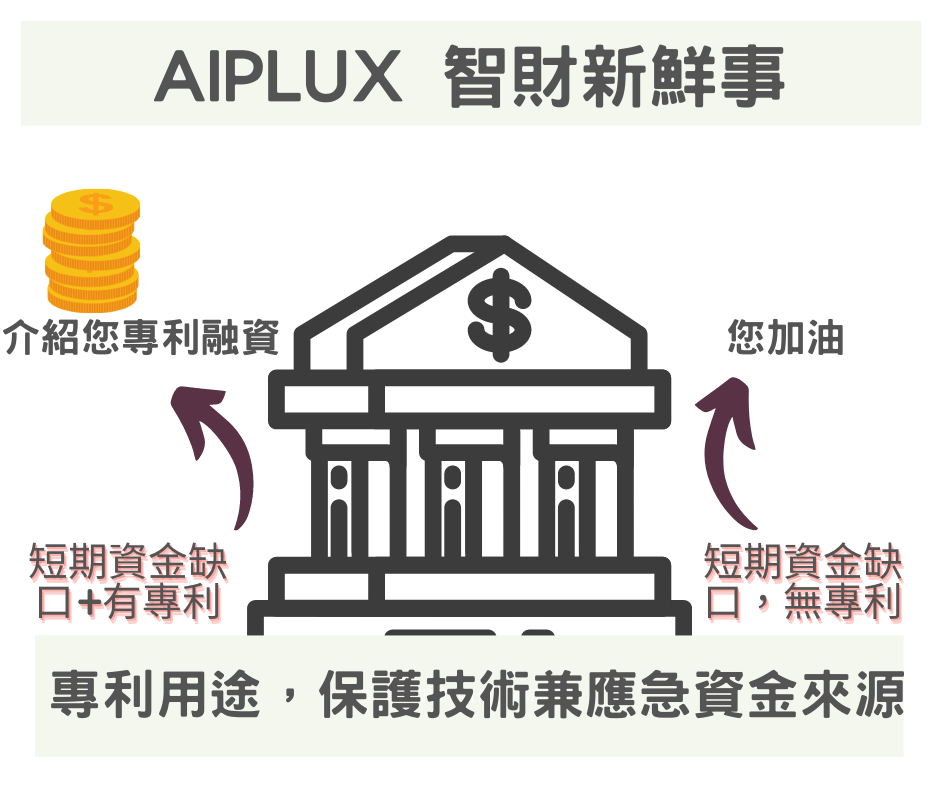

不只保護技術,若有資金需求,可活用專利作為融資工具!

企業在營運過程中、有時可能因為行銷、研發、或是購買設備等而產生緊急的資金需求。對新創、中小企業而言,由於重研發、高技術、低資產等共通特性,往往不具有房地產等不動產供作抵押,但此時別忘了,成功申請註冊的專利,也是相當具有價值的無形資產,也許能夠用以解決這個臨時的資金需求。

中國四方風險共擔機制提升專利融資可行性

在中國大陸湖北張家口市,為了減低金融機關對於接受企業以專利作為融資抵押資產的疑慮,特別安排了財政資金1000萬元,設立了質押融資風險補償資金池,並建立了「政府+銀行+保險+評估」四方風險共擔機制,明確化風險發生時的補償資金比例,分別是風險補償資金50%、合作銀行20%、保險機構20%、評估機構10%,這個方式有效提升了金融機構對於以專利等智慧財產權進行質押、申請融資信貸的支持力道。根據官方報導消息,今年以來,張家口市已累計為了40多家中小微企業辦理智慧財產權質押融資7000多萬元,正向拓展了企業可能的融資面向,更激發了企業創新與擴大營運的活力。

台灣中小企銀為專利融資盡一份力

在台灣,「產業創新條例」的立法完成及修法後,無形資產評價、融資、證券化等已有確實法源基礎,不再是空泛的紙上談兵。目前,台灣就有台灣中小企銀推出了「無形資產附收益型夾層融資貸款」。具體的專利融資流程是,先由台灣中小企業銀行、經濟部中小企業信保基金以及工研院三方共同合作。首先,企業必須先取得工研院的推薦,並向中小企業信保基金申請保證,方能向台灣中小企業銀行申請貸款,台灣中小企業銀行在取得中小企業信保基金的保證後,即開始授信程序,此後再由評價人員出具專利價值評價報告,台灣中小企業銀行在取得評價報告後決定是否核貸。在完成前述流程後,中小企業可以將該件專利作為抵押品,申請專利技術評估之價值的八成,前述貸款用途限於購買工研院或工研院所推薦企業之智慧財產權或是營運所需之週轉金。此外,企業若欲對其專利技術進行商品化,其所需週轉金亦可一併申貸。

何謂夾層融資

而什麼又是夾層融資(Mezzanine Financing)方式呢?這是一種介於風險性較低的債務融通(debt)與高風險的股權增資(equity)之間的融資方式,在滿足條件狀態下,授信金融機構有權利可將債務轉換成申貸企業的股權。在實務操作上,銀行放款給企業,不僅會收取利息,並可約定在未如期還款或經一段期間後,銀行可將未回收的債權,依原先的約定價格轉換成股權投資。因此,透過股權轉換的機制,也降低了銀行的風險,可讓銀行能夠以較為簡易的方式進行貸款時的盡職調查(due diligence)程序,而能夠較快地讓中小企業的資金需求獲得滿足。

保護兼融資,一物可二用的好專利

看到這裡,您是不是理解到專利除了保護技術之外,在某些特定的時候也能夠派上用場呢?快把你的獨特創意與心血結晶,用專利申請保護起來~

🔗申請商標,AIPLUX:https://bit.ly/3ivfY40

🔗專利諮詢,AIPLUX:https://bit.ly/3QFF6nb

🔗有關商標問題,歡迎直接在FB提問:https://bit.ly/3JvdX4w